富国基金2023“年考”成绩单出炉 多只产品各竞其彩

时间:2024-01-11 14:20:53 来源: 网络 阅读量:5805 会员投稿

不少投资者都认为,2023年的资本市场有些艰难,但随着经济逐渐恢复,一些优秀的基金产品依旧在波动的市场中,为持有人带来不错的收益。就在前不久,海通证券、银河证券“基金业绩排行榜”发布,富国基金旗下权益、固收、量化业绩榜单新鲜出炉,多只基金跻身排行前10%的位置。

主动权益绽放异彩 大型公司排名前2

海通证券《基金公司权益及固定收益类资产业绩排行榜》显示,截至2023年年末,富国基金旗下权益类基金近1年绝对收益率在全市场12家权益类大型基金公司中排名第二。

权益成绩单

市场震荡考验投资"真功夫"

多只权益基金跃居同类前10%

看《富国基金主动权益近10年、近7年、近5年前10%榜单》:它们,大都从业绩先锋踏浪而来,进而成为震荡市的守望者。

从长期的时间维度来看,A股市场整体风格几经变化,富国基金在跨越市场波动的过程中精耕细作,锻造精品。十年来,A股经历了多轮牛熊转换,十年期业绩也成为了验证基金公司长期投资能力的最重要指标之一。富国天瑞强势精选在65只偏股混合型基金排名第三,富国通胀通缩主题A,近10年在同类321只强股混合型基金中排名前10%。

从七年维度来看,更多老牌产品在投资长跑中脱颖而出,富国绝对收益多策略A在同类15只对冲策略混合型基金中位居第一,富国新动力A在同类741只灵活策略混合型基金中位居第二,另有富国文体健康A、富国通胀通缩主题A、富国价值优势、富国美丽中国A等6只产品,近七年业绩位居同类前10%。

从五年维度看,富国基金旗下共计7只主动权益产品业绩位居同类前10%,包括富国中小盘精选A、富国价值优势、富国消费主题A、富国通胀通缩主题A、富国文体健康A、富国新动力A、富国价值驱动A。

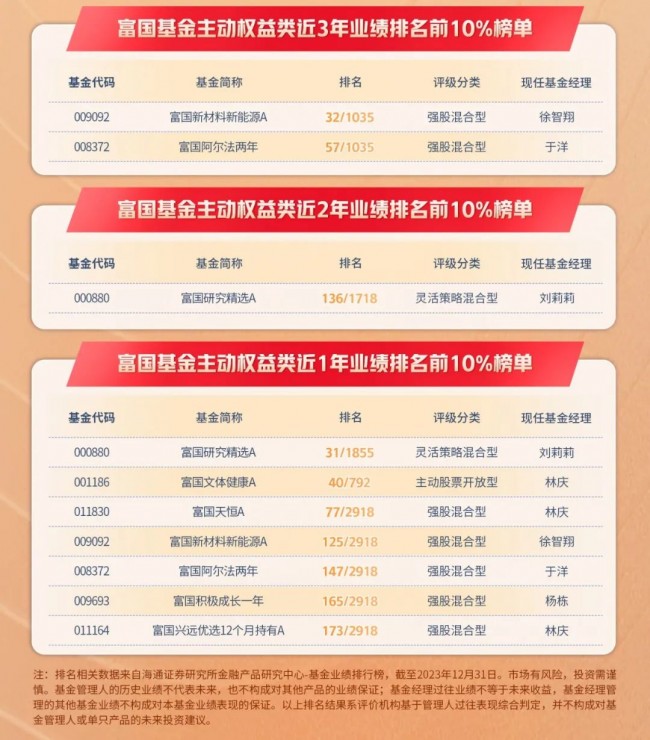

再看看《富国基金主动权益近3年、近2年、近1年前10%榜单》:它们,有的是优秀基金经理携老带新,从牛市的顶部穿越而来,练就一身盔甲,进而成为穿越牛熊的勇士;它们,有的是资深基金经理精耕细作,从科技创新、医药生物、消费升级、高股息红利、价值蓝筹等各个领域深入研究、精选个股,它们风格多元,既有成长,亦有价值,在震荡市中成功把握结构性机会。

市场弱势环境下,主动权益基金的绝对收益更显可贵。海通证券数据显示,截至2023年年末,富国基金旗下13只权益产品近一年回报位列同类前10%。

◆林庆管理的富国文体健康近一年总排名前6%,在792只主动股票开放型基金中排名第40。值得关注的是,林庆另外管理的富国天恒、富国兴远优选均登上近一年同类前10%的业绩榜单,正所谓是“老将出马,一个顶三”。

◆于洋管理的富国阿尔法两年、徐智翔管理的富国新材料新能源在近1年、近2年、近3年中均有登上业绩前10%榜单,在震荡市中表现出非同一般的韧性。

◆深度价值基金经理刘莉莉管理的富国研究精选A,近一年在1855只灵活策略混合型基金中排名31,总排名居同类前2%。

不止是主动开放型产品,持有期及定期开放的产品也有绩优基金登榜,其中,杨栋管理的富国积极成长一年、杨栋、孟浩之共同管理的富国创新发展两年登上近1年业绩前10%榜单,这两只产品在2918只强股混合型基金中,总排名居前8%。

此外,港股产品方面,富国沪港深业绩驱动A,近3年业绩在同类港股强股混合型中排名第一,该产品由富国基金海外权益投资部总经理张峰、富国基金资深基金经理宁君共同管理。在近1年业绩榜单中,同样是由张峰、宁君共同管理的富国蓝筹精选(QDII)在同类28只QDII大中华区股混基金中,排名第二。

注:排名相关数据来自海通证券研究所金融产品研究中心-基金业绩排行榜,截至2023年12月31日。市场有风险,投资需谨慎。基金管理人的历史业绩不代表未来,也不构成对其他产品的业绩保证;基金经理过往业绩不等于未来收益,基金经理管理的其他基金业绩不构成对本基金业绩表现的保证。以上排名结果系评价机构基于管理人过往表现综合判定,并不构成对基金管理人或单只产品的未来投资建议。

固收成绩单

“压舱石”实至名归

固收大厂精品业绩突出

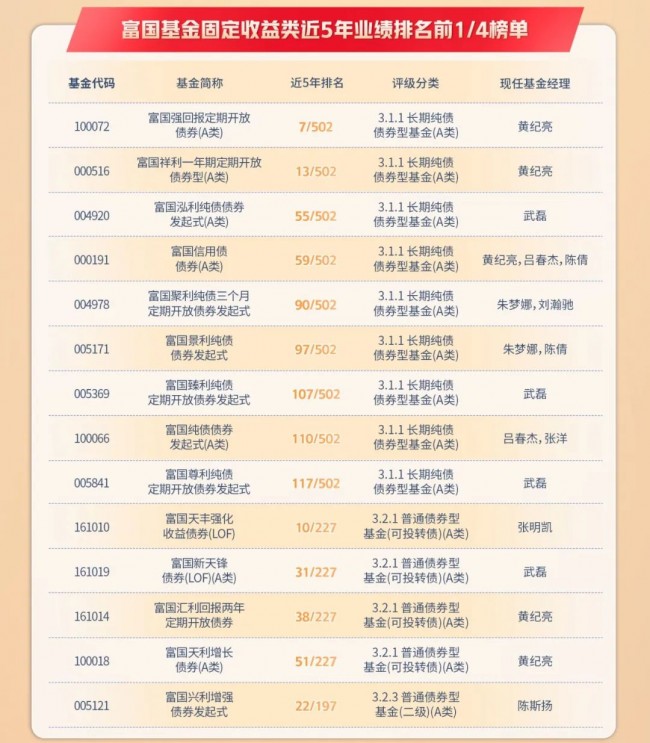

富国基金作为固收大厂,长期坚持“稳健收益,追求风险调整后收益最大化”的投资理念,在固定收益投资方面集聚专业优势、产品布局全面,形成了强大的人才储备和完善的投资架构。富国基金旗下固定收益各项业务均保持优秀的投资业绩表现。

据中国银河证券基金研究中心的《主动债券投资管理能力评价?长期评价榜单》,截至2023年年末,富国基金固定收益类资产近一年、近三年、近五年、近七年整体业绩稳居基金管理人中前1/3。

数据来源:中国银河证券基金研究中心-主动债券投资管理能力评价?长期评价榜单1(对外标准:狭义口径+规模加权平均),时间截至2023年12月31日。

注:市场有风险,投资需谨慎。基金管理人的历史业绩不代表未来,也不构成对其他产品的业绩保证;基金经理过往业绩不等于未来收益,基金经理管理的其他基金业绩不构成对本基金业绩表现的保证。以上排名结果系评价机构基于管理人过往表现综合判定,并不构成对基金管理人或单只产品的未来投资建议。评价规则详见银河证券公募基金管理人长期主动债券投资管理能力榜单(20231231)。

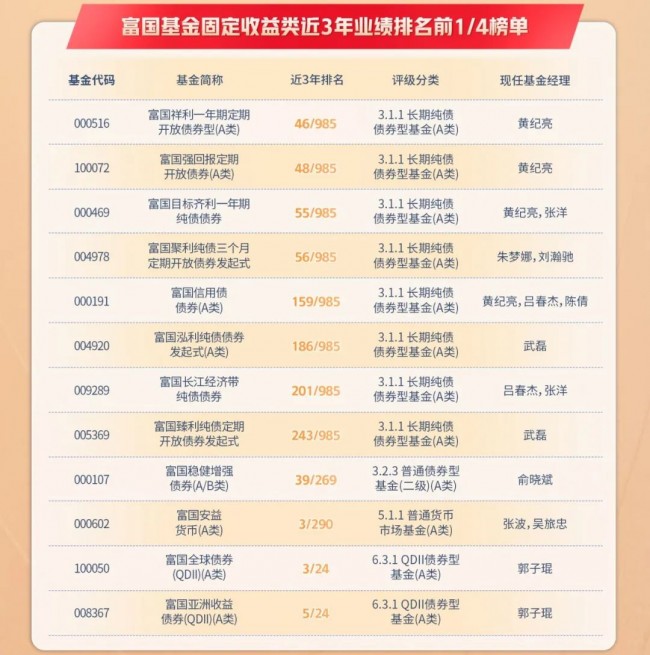

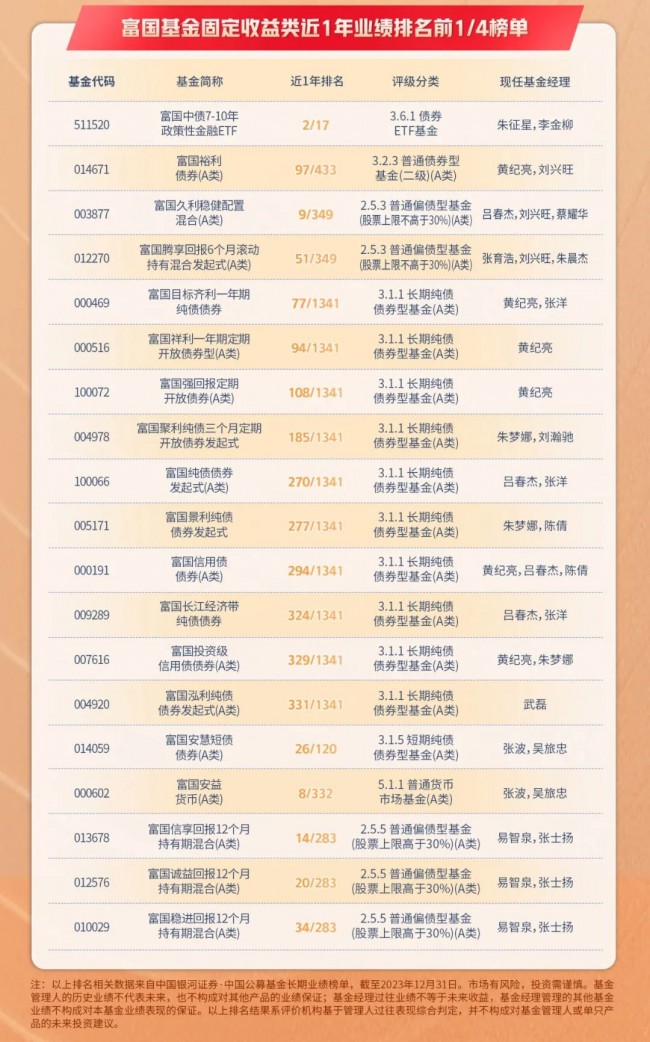

海通证券数据显示,富国固定收益投资部总经理黄纪亮代表作富国强回报A,近十年83只长期纯债债券型基金中排名第一;此外,由黄纪亮单独管理的富国祥利一年期A、与吕春杰、陈倩共同管理的富国信用债A、与武磊共同管理的富国产业债A、与张洋共同管理的富国目标齐利一年、与朱梦娜管理的富国投资级信用债近两年、近三年、近五年回报均位居同类前1/3。

由富国固定收益投资副总经理武磊管理的多只产品同样表现亮眼,富国泓利纯债A在短中长期业绩榜单中,均位居同类前1/3;富国臻利纯债定开、富国尊利纯债定开、富国新天锋上榜近5年业绩榜单前1/3。有着固收“多边形战士”之称的俞晓斌管理的富国稳健增强AB近三年回报均位居同类前1/3。

注:排名相关数据来自中国银河证券·中国公募基金长期业绩榜单,截至2023年12月31日。

随着投资者全球资产配置的理念愈发成熟,海外债券型品种也受到越来越多的关注。由郭子琨管理的富国全球债QDII人民币份额A取得了持续领先的投资回报,海通证券数据显示,截至2023年末,富国全球债券近7年业绩在同类QDII环球债券基金中排名第一(1/18),近5年排名第二(2/30),近3年排名第三(3/43)。

此外,在被动型指数型债券基金方面,富国基金旗下的政金债券ETF,凭借交投活跃、流动性好等特点,业绩排名领先。银河证券数据显示,截至2023年末,该产品过去一年业绩在同类17只债券ETF基金中排名第二。

注:市场有风险,投资需谨慎。基金管理人的历史业绩不代表未来,也不构成对其他产品的业绩保证;基金经理过往业绩不等于未来收益,基金经理管理的其他基金业绩不构成对本基金业绩表现的保证。以上排名结果系评价机构基于管理人过往表现综合判定,并不构成对基金管理人或单只产品的未来投资建议。

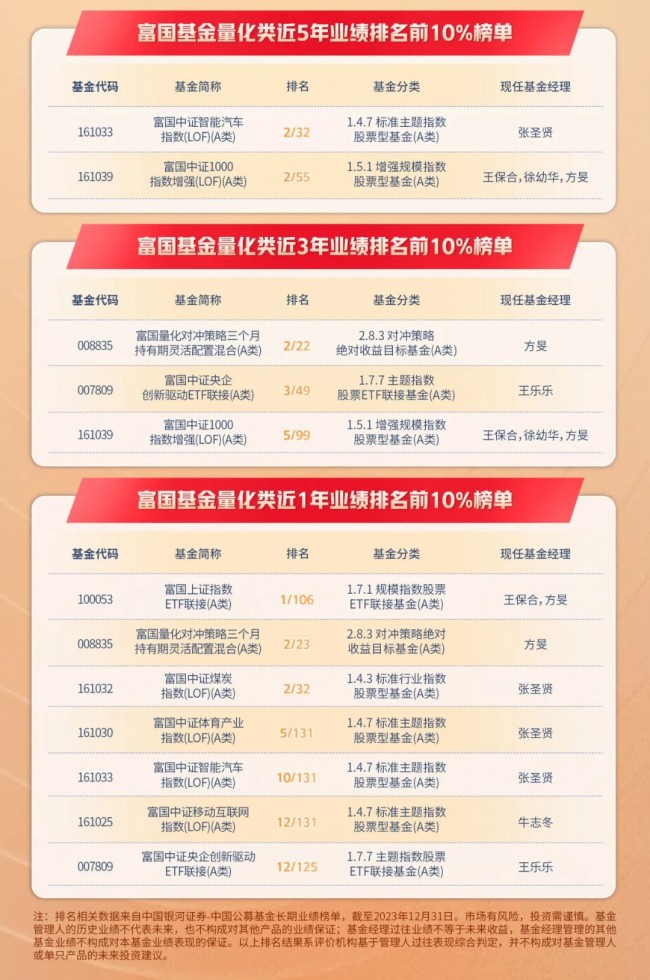

量化成绩单

量化战舰实力绽放

赶乘指数投资黄金时代

今年以来,A股市场持续震荡,ETF规模却逆势上涨,2023年ETF全年份额增加5700亿份,年度涨幅为39.71%。ETF具有风险分散、透明度高、成本相对更低等特点,随着指数及指数产品日益丰富,能够更好地满足投资者多样化的配置需求,受到了广大投资者的青睐。富国基金量化投资团队,产品线布局丰富,形成了包括指数增强、被动指数、ETF、绝对收益、主动量化等多条产品线,为投资者提供多样化、多策略、全谱系的资产配置工具,旗下量化产品中长期业绩优秀。

根据中国银河证券发布的《中国公募基金长期业绩榜单》,截至2023年末,富国中证1000指数增强(LOF)(A类)近五年在55只增强规模指数股票型基金(A类)中排名第二;此外,该基金近三年、近一年业绩亦稳居同类前10%。

中期业绩亦表现出色。银河证券数据显示,富国中证智能汽车指数(LOF)A,近五年业绩排名第二。具体来看,是在32只标准主题指数股票型基金(A类)排名第二;富国中证1000指数(LOF)(A类)近五年业绩在55只增强规模指数股票型基金(A类)中排第二。

短中期业绩,有一有二。银河证券数据显示,近1年、近3年业绩排名前10%的榜单中,富国上证指数ETF联接(A类)同类排名第一,在106只规模化指数股票ETF联接基金(A类)产品中排名居首位;富国量化对冲策略(A类) 近3年、近1年均位列第二(排名分别为2/22;2/23);此外,近1年同类排名第二的产品,还包括富国中证煤炭指数(LOF)(A类),在同类32只产品中排名第二。

注:排名相关数据来自中国银河证券-中国公募基金长期业绩榜单,截至2023年12月31日。市场有风险,投资需谨慎。基金管理人的历史业绩不代表未来,也不构成对其他产品的业绩保证;基金经理过往业绩不等于未来收益,基金经理管理的其他基金业绩不构成对本基金业绩表现的保证。以上排名结果系评价机构基于管理人过往表现综合判定,并不构成对基金管理人或单只产品的未来投资建议。

权益、固收、量化,放在富国基金,那是富二家策马奔腾数十载、并驾齐驱向前冲的“三驾马车”,放在客官的自购名单内,那是进可攻、退可守,有望攻守相得益彰、资产实现保值增值的理财好套餐。

富国基金:提升核心能力 创造硬核价值

短短5年间,公募基金资产管理规模从13万亿元增长至27万亿元,资产管理总规模涨幅超100%。公募行业发展如大潮奔涌,作为公募老十家之一的富国基金,在行业发展大浪潮中,秉承“为持有人创造价值”的初心,始终聚焦核心能力的提升,坚持资产管理规模和投研能力相匹配。

主动权益三大要义 均衡化、价值投资、

长期投资

提升核心能力的核心理由是什么?这是富国基金普惠金融质朴价值观的直观体现。

基金规模的增长要与投资能力相匹配。

因此,富国基金努力的方向一直是聚焦核心投资能力的提升,从研究本源出发,坚持长期投资和价值投资。

基于过去24年投资经验的积累,富国基金发现,能长期持续战胜市场的主动权益基金具有以下三个方面的特征。一是持仓具有均衡估值、成长属性,注重配置的均衡性;二是持仓集中于高盈利股票,注重股票的投资价值;三是年度换手率中位数低于全市场换手率中位数。“由此来看,配置均衡化、坚持价值投资和长期投资,方能提升超额收益的稳定性和持续性。

从长期绩优基金榜单中可以发现,五年期以上的绩优基金,包括富国天瑞、富国新动力、富国价值优势、富国文体健康、富国价值驱动等在风格上大都展现出均衡风格,在个股挖掘上深入研究,深度挖掘个股的投资价值,并将长期主义贯穿其中。

固收投资的核心:

严控回撤 行稳致远

固收,往往是投资者理财的必选项,是获得资产保值最大的“底气”。在固收投资方面,富国基金秉承“组合投资、守正出奇”与“严控回撤、行稳致远”的投资方法论,一方面,发挥大类资产投研优势,遵循组合投资理念,依据风险收益平衡进行资产配置;另一方面,通过深入的信用和个券研究、严格的风险控制,追求较高的夏普比率,致力于为持有人赚取可持续的长期回报。

全面完备的产品线、长期亮眼的业绩、成熟稳健的理念,这是富国基金固收投资能够穿越牛熊变迁,不断提高投资者获得感,并获得投资者认可的关键因素。

量化投资的武器:

优质量化模型赋能投资

量化,从高效便捷的选择性工具,到被用于增厚收益的好工具,只用了短短几年光景。Wind数据显示,2023年全市场ETF规模增长超4300亿元,ETF总规模达2.05万亿元,创下历年新高。量化投资,同样也是富国基金为投资者提供优质投资工具的“百宝箱”。

量化投资,不仅比拼团队实力,同时,优质的量化模型更是核心制胜武器之一,富国量化投资团队成功打造多因子alpha模型,并将其成功经验渗透到指数优选当中。

随着量化投资如趋火热,如何提升产品收益属性,为投资者带来更好的体验?富国基金也早有思考。解决这一问题,需要在产品层面进行优化,如布局优选指数、运作期增厚收益。更重要的一点是,面对行业快速发展,公募基金需要从ETF产品提供商逐步发展成为ETF综合性解决方案服务商,通过ETF产品优化、投资策略研发、持续陪伴客户,以提升ETF投资体验。

2023年已经过去,轻舟已过万重山

立足2024年起点,投资大计可重启

权益、固收、量化,三类资产、多元选择,2024年,富二期待客官的投资理财大计,所投所选、如逢花开,不疾不徐,静待春来。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

- HUD能否取代仪表盘?看理想L9的设计师怎么说2023-09-27

- 高塔复合肥价格多少钱一吨?2023-09-27

- 喝粤式早茶,手敲桌面3下啥意思?弄懂6大规矩,服务员2023-09-27

- 什么是角质?为什么要去角质?2023-09-27

- 蛋价上涨,现在鸡蛋价格多少钱一斤?2023-09-26

- 好心情穿出来!你也可以驾驭的多巴胺穿搭2023-09-26

- 炖鱼总是有腥味?葱姜蒜靠边站,多加一勺它,腥味全无,2023-09-26

- 女人如何培养气质2023-09-26