“牛市旗手”行情如何走?富国基金旗下富国金融地产基金经理韩雪最新观点出炉

时间:2023-08-11 13:53:32 来源: 网络 阅读量:6996 会员投稿

在刚刚过去的7月行情中,A股市场热闹非凡,在七月政治局会议提出的“活跃资本市场,提振投资者信心”等利好政策消息频出、券商地产股出现涨停潮、成交额重返万亿规模、北向资金也是连续加仓……在此背景下,不少投资者对8月的行情非常期待,特别是有所表现的金融地产板块。为此,富国基金旗下兼具“研值”和颜值的“新生代”基金经理韩雪,特别为广大投资者深刻剖析了这些板块的投资逻辑,下面我们就一起认真学习学习。

近期券商板块集体走强,背后核心原因是什么?

券商板块近日表现强势,主要原因或为以下几个方面:

1、上半年整体受制于基金降管理费和券商降佣金的利空压制,券商整体估值压缩到历史低位;

2、鉴于整体市场的交易额触底,在换手率的底部布局,等待市场交易额重新回升带来券商板块的业绩估值双击;

3、券商板块2023年整体受益于2022年的低基数,降费不改全年业绩高增的趋势。

近日中报预告密集披露,券商板块也交出了一份较为亮眼的成绩单,如何看待当下券商板块投资价值?

券商板块目前仍然维持乐观,鉴于板块PB仍然处于低位,且政策端支持从投资端、融资端和交易端活跃资本市场,依然可以乐观看待市场和券商板块后续行情。

券商、大金融以及房地产板块后市热度是否可持续?下半年行情应如何把握?

展望后市,仍然看好大金融的行情。随着基金中报的披露,整体市场在大金融板块的配置处于历史极低分位数,大金融板块内部个股估值仍然处于低位,随着政策的呵护和板块内部竞争格局的改善,看好大金融板块内优质个股的股价表现。

看过了基金经理韩雪的一手观点,各位客官是否对于本轮金融地产行情背后的逻辑多了几分了解?实际上,回溯A股历史,素有“牛市旗手”之称的券商板块大涨后,未来一个月A股正收益概率往往明显提升,有意趁势布局当下强势的金融地产板块?富二家亦有一枚专注于金融地产行业的主题基金奉上

富国金融地产行业

A类:006652,C类:011124

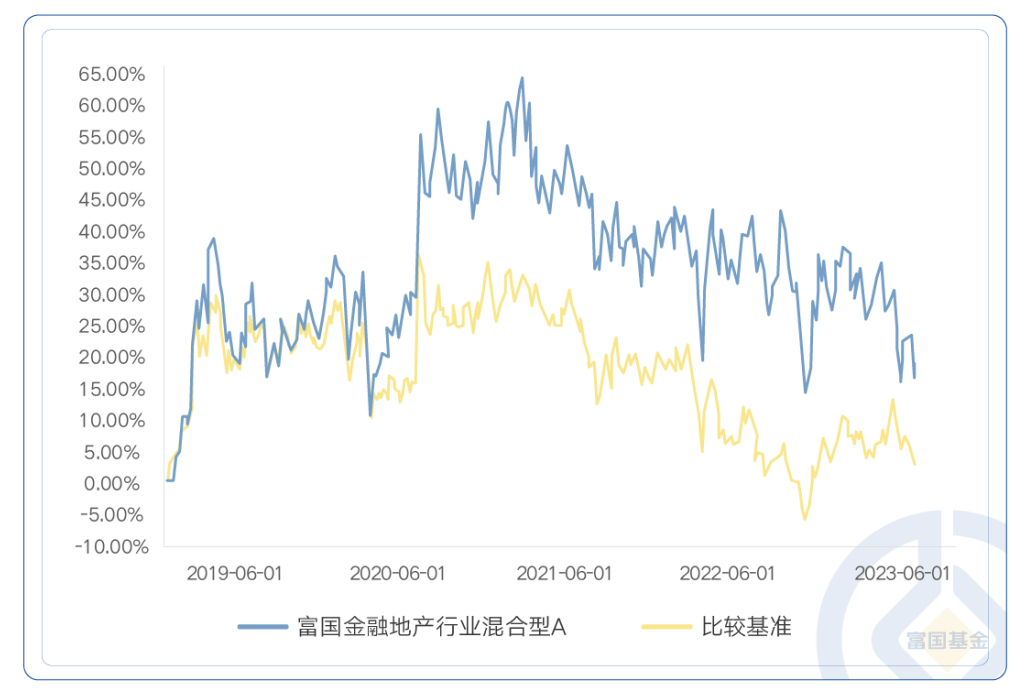

自成立以来基金(A类份额)净值增长率为18.25%,同期业绩比较基准收益率为2.98%。

净值增长率、同期业绩比较基准收益率、走势图来源:基金定期报告,截至2023年6月30日

注:富国金融地产行业(A类份额)成立于2018年12月27日,2019至2022完整会计年度业绩及比较基准(中证金融地产行业指数收益率*80%+中债综合指数收益率*20%)收益率分别为:2019年34.30%(27.01%),2020年14.65%(1.33%),2021年-8.55%(-8.68%),2022年-8.79%(-11.70%),数据来源:基金定期报告,截至2022年12月31日;历任基金经理变动情况:吴畏2018年12月至2022年9月任基金经理,韩雪自2022年4月起至今任基金经理。

二季度投资策略和运作分析

2023上半年,国内宏观经济、国债收益率、A股市场均呈现先升后降的态势。万得全A小幅上涨3.06%,沪深300下跌0.75%,以高分红、低估值为特征的红利指数上涨5.03%,ChatGPT指数大幅上涨71.77%。各类指数的涨跌符合在相对较弱的宏观环境下,上市公司盈利超预期概率下降,淡化盈利与基本面趋势,估值驱动为股价核心矛盾的市场逻辑。金融地产内部同样体现了估值为主的股价驱动力,低估值标的股价表现显著好于估值在板块内相对偏高的行业白马公司。

展望未来,随着宏观经济底部逐步回暖,上市公司盈利触底回升,市场风格有望从以估值因子为主导,质量因子和基本面趋势对股价影响较弱的结构逐步走向各项股价驱动力均衡的方向。本基金坚持价值导向和精细化管理,在金融地产行业中寻找业绩景气程度和估值匹配较好的个股进行配置,同时重点关注宏观经济、流动性和上市公司的边际变化,努力为持有人获取更好回报。从长期看,寻找业绩持续增长的个股,在股价低于其内在价值的情况下进行重仓配置仍然是本基金希望获得超额收益来源的主要投资策略。

——富国金融地产行业 2023年二季报

从富国基金旗下这位美女基金经理韩雪的观点中,我们可以感受到,八月将至,无论从政策面、基本面、流动性,还是市场情绪,当前的A股似乎都迎来了值得期待的做多时刻,各位投资者,我们或许可以乐观一点了!

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

- HUD能否取代仪表盘?看理想L9的设计师怎么说2023-09-27

- 高塔复合肥价格多少钱一吨?2023-09-27

- 喝粤式早茶,手敲桌面3下啥意思?弄懂6大规矩,服务员2023-09-27

- 什么是角质?为什么要去角质?2023-09-27

- 蛋价上涨,现在鸡蛋价格多少钱一斤?2023-09-26

- 好心情穿出来!你也可以驾驭的多巴胺穿搭2023-09-26

- 炖鱼总是有腥味?葱姜蒜靠边站,多加一勺它,腥味全无,2023-09-26

- 女人如何培养气质2023-09-26